一、现代商业保险的起源

保险的本意是互相扶持。伊斯兰教保险最先是于伊斯兰时代第二个世纪初期(公元740年左右)所设立。那时阿拉伯的穆斯林开始把他们的贸易拓展至印度、马来群岛和亚洲其他国家,由于路途遥远,他们必须承担沿途可能发生不幸事故或打劫而蒙受巨大损失的风险。在守望互助与合作的伊斯兰教原则下,他们在启程之前同意捐献到一个基金上,以便用来赔偿团体中任何一人因意外而蒙受的损失。

伊斯兰法学家认为,传统保险与伊斯兰教法的主体回教律法不一致,普通商业保险业因此无法为全世界超过16亿的穆斯林人口提供充分的服务。伊斯兰保险TAKAFUL经营者也有一个回教顾问局来监督基金的运作活动,确保它在所有的运作层面都遵循回教的教规。

伊斯兰保险 Takaful 的兴起。随着现代经济的发展,不可预见的风险日益增多,而以伊斯兰银行为主的伊斯兰金融业的出现,进一步导致了伊斯兰世界逐渐认同起源于西方的商业保险制度对保护弱者、应对风险的作用。穆斯林逐渐开始偏向认为:保险在某种程度上与伊斯兰基本理念是一致的,因而穆斯林需要一种符合伊斯兰教义的保险体系,而伊斯兰保险 Takaful 是最广为接受的符合回教律法的保险模式。

《古兰经》和《圣训》是穆斯林日常生活规范的准则,此外,穆斯林必须遵守沙利亚法(Shariah)——它是现代伊斯兰法学家通过个人和集体论证,对《古兰经》和《圣训》中没有涉及到的新问题,采取与其不冲突的方式来解决的法律合集,沙利亚法按照《古兰经》的原则规定了社会规范。

首先,一切事情都是由真主前定的,因此不存在未知和不确定的因素,给未来时间保险和承认不确认性收益是对真主至上的亵渎;

其次,穆斯林们认为以获取保险金为目的的投保行为与赌博类似,这将诱惑世人以欺诈、投机、冒险等不正当手段谋取不义之财,给穆斯林正常的宗教活动和生活习惯造成严重的负面影响;

最后,大部分人有可能在缴纳大量的保险金后并没有发生任何意外事故而无权获得补偿,这样保险公司将积聚大量财富。当保险公司利用保险金进行投资时,则不可避免要参与有息的业务而与沙利亚法“禁息”的规定相抵触。

事实上,欧洲商人们沿袭了这种作法,成了后来的所谓海洋保险(14世纪意大利)。有鉴于这一点,加上人们确实需要保险的保障,现代伊斯兰教法学家进一步探讨了伊斯兰教保险体系,他们的结论是在伊斯兰教上保险必须是基于互助与合作的原则。伊斯兰教保险包含了责任分担、联合保障、共同利益、团结等元素,是穆斯林社群互助,追求平等精神的体现。

二、伊斯兰保险的基本特点

传统保险的问题在于:保险公司和投保人之间签订的“交换合同”披上了一层“保险条款”的外衣。简单的说:如果那你缴纳了100美元的保费,那么你就可以在特定风险发生时免受损失(比如说火灾),如果你的房子因火灾而毁损,那么保险公司将会赔偿,比如说5万美元的赔偿金。这从伊斯兰教义的角度来看是有问题的。

一份交换合同(比如说一份销售合同)必须消除合同的不确定性,这意味着合同条款必须就合同双方享有的权利和应承担的义务做出明确规定。如果权利和义务都是仅限于可能性,那么这个合同是无效的。我们再看看传统的保险合同,其中约定投保人需要缴纳确定数额的保险费用,却仅仅换得赔付的可能性。因此,合同是无效的。

在伊斯兰教法公认的原则下:虽然这种不确定性会使得交换合同无效,但是善意合同则仍然有效,比如说“Takaful”。换句话说,如果我卖一个不知道内容的密封盒子,那么这个买卖合同是无效的,因为无法确定盒子价值和它卖的价格之间是否对等的。这就是我们所说的不确定性,即一部分人会得到一个合适的价格,另一部分则不然。但是如果同样一个盒子是作为礼物或作为利他的贡献物,或者捐献物存在时,那么伊斯兰教义的角度来看,即使不确定性存在,这个合同依然是有效的。(在伊斯兰教义中,赠与礼物也被视为一种合同)

伊斯兰保险Takaful是基于这样的是一种概念,参与者双方互相保证对方的损失,各方行使他/她的义务,支付一定数额给第三方管理基金——伊斯兰保险经营者。在遭受损失时,伊斯兰保险经营者会向参保者支付基金费用。任何在行使帮助参保者后的盈余都应当支付完毕。根据这一原则,伊斯兰保险的经营,将保险项目从交换合同中权利与义务的交换变成仁慈的给予,如同伊斯兰保险经营者和参保人之间的保护和利润分配企业。

然而,合同的形式是不同的。保险单只是对参与保险的人提供的一个简单证明,保险公司将管理风险资金池。参与者所支付的款项与其说是价格,不如说是一种贡献,这种贡献被视为捐赠。作为一个管理者,保险公司需要本着参与者的利益来管理资金池。保险公司仅仅是个代理人而不是资金池的所有者。保险资金和利用这个资金所创造的利润都用于赔偿损失。因此,我们需要签订两个合同:一个是在保险公司和资金池参与者全体成员之间签订的代理合同。另一个则是资金池的参与者们之间签订的合同,这就是“Takaful”合同。

贡献由经理(保险公司)收集,给风险事件的受害者支付补偿。每年年底,保险经理都会观察资金池的余额情况。如果有多余的钱,应该返还给参与者,因为这是他们的资金。如果资金不充裕,那么管理者应该重新规划使用资金池原始资金进行投资,给所有的参与者更多的回报。

要回报参与者是不容易的,尤其是在我们的国家(虽然它是众所周知的并在美国得到实践), “Takaful”保险公司做了以下两件事情,以避免这些不测:

1-有意增加捐赠费率(相同保费的情况下),使得他们能在资金短缺时生存下来。

2-将免息贷款扩展入捐赠晚阶段的资金池。

这个“Takaful”保险计划是能够满足所有险种的需求。它可以成为人寿,汽车,和火灾等多种保险的替代品。现在这种保险主要在沙特一些伊斯兰银行、“Takaful”保险公司和其他穆斯林国家销售,人们称之为伊斯兰保险。

保单持有人将为了他们的共同利益而互相合作,每名保单持有人将捐献金钱用以协助其他需要协助的人;它是一种捐助契约,旨在分摊亏损和责任;不确定的元素将因为这种捐献和补偿行为而得以消,它的目的不是牺牲其他人的利益而从中取得好处。

但是,伊斯兰教法学家一般认为,目前传统保险的运作并不符合伊斯兰教法的要求,因为它牵涉到以下3种元素:

al-Gharar:人寿和普通保险均带有al-Gharar(合约的运作存在不确定因素)。这是由于ma'qud'alaih或合约上的不确定因素,伊斯兰教合约的其中一个基本要求是ma'qud'alaih必须清晰。在这些合约下,受保人或保单持有人同意缴付一笔保费,而保险公司保证在发生灾难或不幸事故时支付一笔特定数额的赔偿金(保金)。然而,受保人并未被告知保险公司将如何支付他这笔金钱,而且数额也不清楚。除此之外,偏袒一方的合约也被列入al-Gharar的范围内。这种现象在人寿保险和普通保险计划尤为普遍。譬如说在人寿保险,如果投保人在保单满期之前取消保单的话,他已缴交的保费将被充公。

al-Maisir:al-Gharar存在的结果,是传统保单也存有al-Maisir(或赌博)的元素,特别是在人寿保险。在投保人于保单到期之前去世,只缴了部份的保费,则他的受益人将获得一笔投保人本身事先并未被告知的保金数额,也不知道该如何及从那里获取这笔金钱。

al-Riba:传统保险公司的投资活动存有al-Riba(或利益)元素,而这点与伊斯兰教法是有冲突的。

三、伊斯兰保险如何运作合规?

为遵从伊斯兰教法有关避免“利息”和“交易的不确定性”的规定,伊斯兰保险业采取了与投保人共负盈亏的经营模式。伊斯兰教法学者认为在这种模式下被保险的人员在保险公司那里,是被作为公司的合作者而非客户来看待的。具体来说,投保者交给保险公司的保险费被称为保险基金,保险基金又分为互助基金和投资基金,互助基金所占保险基金的份额根据投保人的年龄和投保期限从2.5%到10%不等,其余资金则注入到投资基金。保险费的支出则由互助基金提供,来自投资基金的盈利则根据事先规定的比例在投保人和保险公司之间进行分配,6:4、7:3、8:2不等。当投保人死亡时,其继承人仍可以获得相应比例的投资收益。但是,投保人并不参与保险公司的日常经营业务,保险公司的投资收益在去除赔偿金、准备金和相应日常成本后,在所有的投保人或未获得赔偿金的投保人之间进行分配,分配比例取决于各公司的业务规定。一般来说伊斯兰保险公司所提供的保险产品则可以分为三类:伊斯兰一般保险,即为公司和个人的自然性风险提供保护或保险项目,包括机动车保险、火险、工伤险、海事险财产险等;伊斯兰生活险,是为健康、教育、婚姻、退休等提供的保险项目,是由个人或团体参与的长期性保险项目,保险期限从10年到40年不等;再保险,即为保险公司提供的保险项目,这一保险产品与世俗保险制度中的再保险业务基本相同。

由此看来,现代伊斯兰保险制度与现代商人法中的保险制度的差别就在于投保人与保险公司之间的关系以及保险公司的经营模式,伊斯兰保险业务中投保人与保险公司之间的关系更趋向于“合作”关系而非仅仅的交易关系或是提供服务的关系;伊斯兰保险业务中的投保人不仅要与保险公司共负盈亏,而且还具有获取利润的权利。

四、伊斯兰保险TAKAFUL和传统保险的主要异同

1.伊斯兰保险TAKAFUL和传统保险有何相似之处?

伊斯兰保险TAKAFUL和传统保险两者同样在保客遭遇无法预知的不幸事故时为他们提供保障。为享有这份保障,保客必须开始缴付保费。保险是将个人或组织的风险转移至保险公司去。您或您的组织因此成了保单拥有者。保险公司在收到保费之后,会在您遭遇到受保范围内的损失或伤害时为您提供适当的赔偿。伊斯兰保险TAKAFUL是在回教原则下提供这种保障。通过缴付一笔金钱至一个共同的基金,即保费(Tabarru),您将可在合约(aqad)下成为其中一名参与者,并同意在任何一名参与者遭遇有关损失时彼此协助照应。

保险和伊斯兰保险TAKAFUL都是在同样的原则下操作,譬如说受保者必须在所投保的风险上有合法的财务利益,意即一旦受保的事件发生,您就必须承担财务上的损失。作为保单拥有人,您必须提供所有需要的资料。如果您未据实呈报资料,则保单将会失效,而您也不会在遭遇损失时受到保障。

2.伊斯兰保险TAKAFUL和传统保险有些什么不一样呢?

与传统保险不一样,伊斯兰保险TAKAFUL的风险是由所有参与者共同分担,而不是从受保人转移至保险公司。伊斯兰保险TAKAFUL的操作是基于共同分担的原则,每名参与者将捐献到一个共同的伊斯兰保险TAKAFUL基金,若其中一人不幸蒙受损失,他将可以获得赔偿。所有由伊斯兰保险TAKAFUL经营者为参与者管理的投资都是依据回教的原则进行。

除此之外,与传统保险公司不同,参与者保留了伊斯兰保险TAKAFUL基金的拥有权利益。他们所损献的基金将投资在符合回教教则的基金上,并从中赚取投资收入。如果伊斯兰保险TAKAFUL基金取得盈余,则盈余将由所有参与者(有时也包含伊斯兰保险TAKAFUL基金经营者)分享,这对所有参与者来说是项双赢政策。

(1) 资金运用受限制

保险资金必须流通才能增长;如果这些累积的资金闲置下来,由于损失的赔付,加之通货膨胀等因素,那么它们很快就会耗尽。因此伊斯兰保险也可以进行资金运用,但运营方必须遵守伊斯兰商业准则:不能投资伊斯兰教义禁止的商业领域,例如猪肉制品、烟酒、赌博和色情业。

(2)投保人参与利润分享

伊斯兰保险的运营方相当于保险参与者所指定的一位企业家,保险参与者委托运营方通过商业行为来进行资金运作,资金流通所获得的利润可以根据双方确定的比例进行分配。

(3)“保险公司”仅收取服务费

在代理原则下,伊斯兰保险的运营方代表投保人管理资金,运营方则收取一定的服务费,但无权获得所管理资金的利润,这些利润都要返还给投保人。

(4)赔付≈捐助

捐助原则是伊斯兰保险体现的精华。在伊斯兰保险体系看来,投保人实际缴纳了两笔资金,一笔用于储蓄,另一笔则是一种捐助,用来帮助那些遭遇困难者。伊斯兰保险公司正式用这笔捐助资金来向遭受损失的投保人提供赔偿。

3、伊斯兰再保险 Retakaful

1976年,第一届国际伊斯兰经济会议在麦加召开,这次会议为伊斯兰再保险提供了理论依据;会议认识到再保险有益于保护投保人,同时也能保护合作保险公司。

虑及伊斯兰合作再保险公司的不足,会议认可了外国商业公司再保险,但为了遵奉伊斯兰律法,伊斯兰保险公司从非伊斯兰再保险公司寻求再保险时有以下限制:

(1)比例再保险 vs 超额损失再保险

伊斯兰再保险(Retakaful) 主要基于资本联合投资模式。在这一原则下,保险公司和再保险公司按照预先确定的比例共同对所有赔案以及费用开支承担责任,并且共同分享收益。因此,比例再保险(Proportional Reinsurance),尤其是成数再保险(Quota Share Reinsurance)和溢额再保险(Surplus Reinsurance)是最为广泛接受的伊斯兰再保险形式,保单中明确规定了各方对风险、保费以及损失承担的份额。

相反,超额损失再保险(Excess of Loss Reinsurance)则不全符合伊斯兰原则,因为对于再保险公司来讲,损失估计具有不确定性。在实际操作中,约有80%的合约再保合同都是比例再保。然而,随着近几年来市场对于超额损失合约的青睐,越来越多的伊斯兰再保险项目也开始转向超额损失合约。

(2)利润佣金(Profit Commssion)的限制

原则上,伊斯兰合作保险公司不可收取再保险公司的利润佣金和其他佣金。然而在实际操作中,利润佣金则是在合同条款中从“Profit Commission'被改为“Return on Positive Results”,从而计算方法和Profit Commission一致,可谓换汤不换药。

(3)保险责任准备金(Premium Reserve)

原则上,为避免积累高利贷利息,合作保险公司不应当保存保费责任准备金,合作公司不干预再保险公司的投资进程,不期望来自后者的投资收益,亦不承担损失。

而在实际操作中,许多合约保险合同中保费责任准备金依然得提,但是被保险人不用支付相应的利息,以体现出对伊斯兰教法中“禁息”的遵守。相对于很多传统的非伊斯兰比例合约再保险条款中保费责任金一年后释放,并计算相应利息的做法,伊斯兰再保险如果既要满足保费责任准备金计提,又要遵守禁息的规则,则不得不缩短保费责任准备金的释放周期(如每季度释放一次)。

曾有一份伊斯兰比例再保险合约,每季度计提40%保费责任准备金,然后在30天后立刻再出一份账单,释放该笔准备金,后来这个条款由于实际效用太小而在次年续约时改回了每季度释放。

五、总结

伊斯兰保险是一项根据伊斯兰原则而定的保障计划。通过参与献金(tabarru)的方式奉献一笔金钱予伊斯兰基金,您已接受一份契约(aqad)并成为其中一位参与者,同时您亦同意于任何一名参与者面对任何不幸事件,即发生死亡,永久性残废,损失,损害或您在伊斯兰保险里所承保的其他不幸事件时互相帮助。

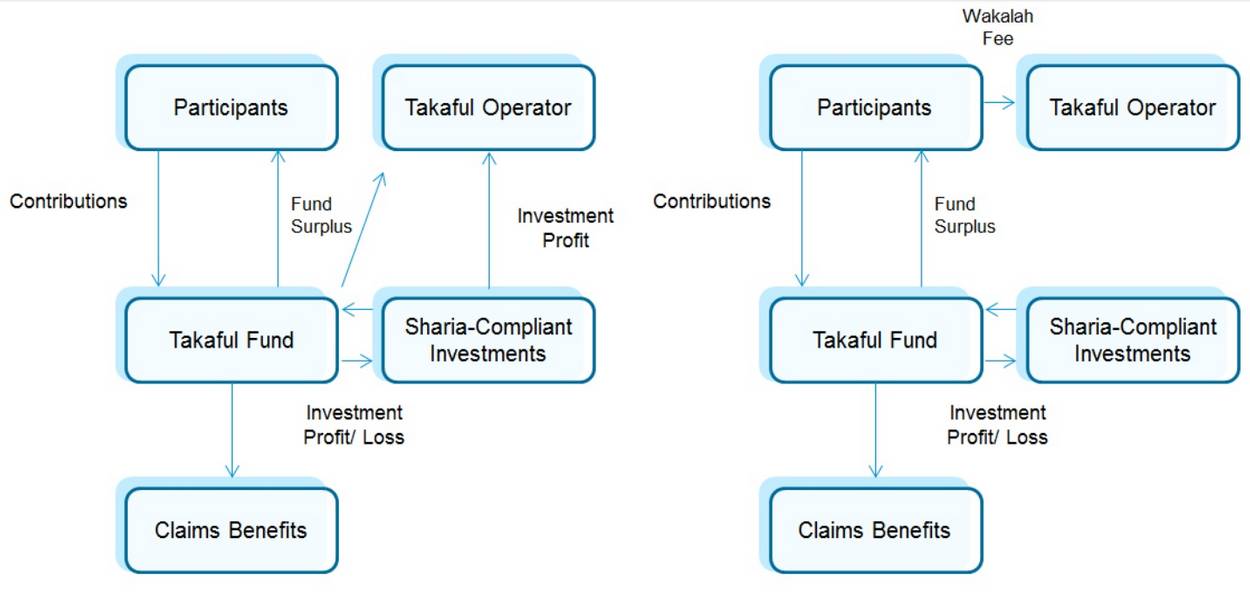

总体说来,伊斯兰保险有以下特点:投保人基金(即伊斯兰保险基金)与股东基金分离;符合伊斯兰律法的投资策略(包括不支付利息以及避免公司从事被禁止活动);以及设有内部的伊斯兰律法学者监事会。在伊斯兰保险模式中,经营者或收取一笔代理费(wakalah代理模式),或分享一部分利润(mudarabah模式),或这两种模式的综合(混合模式)。

不得不说,伊斯兰保险的构想者和创始人步伐新颖,且富有胆略,这折射出了伊斯兰文明在与世界文明的交往中的灵活性和务实精神。相比于对伊斯兰保险中某些疑似“换汤不换药”的指责,我们更应该感恩先驱们的智慧,为保险行业在伊斯兰世界提出了这样一个“发乎情止于礼”的解决方案。

来源:伊斯兰金融学会及网络资料

0

YuanName:

Mobile Number:

Comments…

After your successful submission, our staff will soon be in touch.